Các tỷ phú Mỹ làm thế nào để sống nhờ chứng khoán mà không phải nộp thuế?

- byInvest318

- Th07 13, 2021

Thị trường chứng khoán thăng hoa và lãi suất chạm đáy mang đến lợi ích lớn cho giới nhà giàu Mỹ: các khoản vay rẻ để tài trợ cho cuộc sống xa hoa và tối thiểu hóa số thuế phải nộp.

Các ngân hàng cho biết những khách hàng giàu có đang vay tiền nhiều hơn bao giờ hết, thường là sử dụng cổ phiếu và trái phiếu làm tài sản bảo đảm.

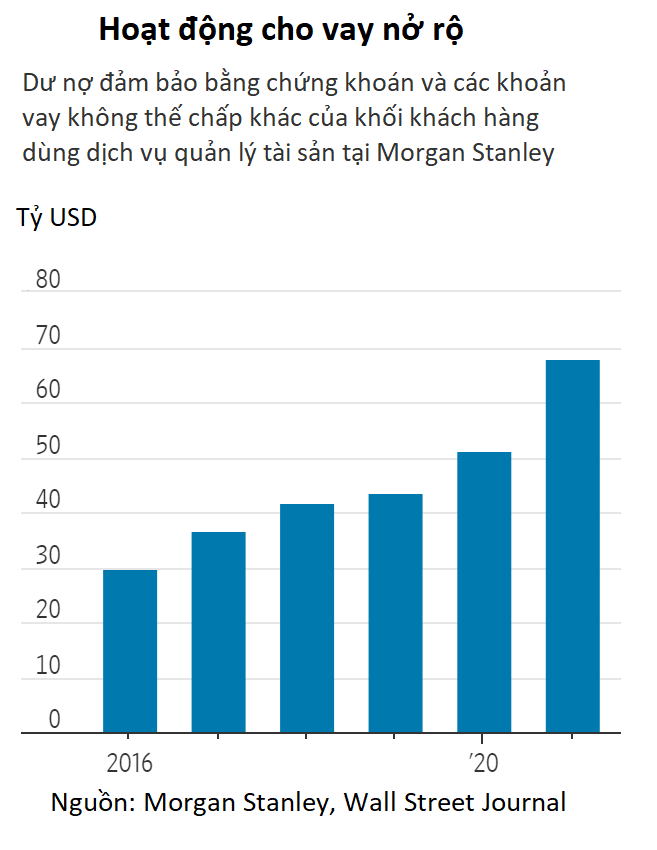

Theo Wall Street Journal, khách hàng sử dụng dịch vụ quản lý tài sản của Morgan Stanley có số dư nợ đảm bảo bằng chứng khoán và các khoản vay không thế chấp khác lên tới 68,1 tỷ USD, cao hơn gấp đôi so với 5 năm trước đó.

Bank of America cũng ghi nhận các khoản vay đảm bảo bằng chứng khoán trị giá 62,4 tỷ USD.

Ngoài điều khoản thanh toán linh hoạt và lãi suất thấp, những khoản vay kiểu này còn cung cấp nhiều lợi ích khác. Chúng cho phép người cần tiền tránh phải bán ra cổ phiếu trong lúc thị trường bất lợi.

Các nhà sáng lập startup có thể thu về tiền mặt từ cổ phần của mình mà không mất quyền kiểm soát công ty. Những người rất giàu thường sử dụng các khoản vay dựa trên chứng khoán như một phần của chiến lược "mua chứng khoán, vay tiền, tiêu cho đến lúc chết" để tránh thuế trên thặng dư vốn.

Ông Tom Anderson, nhà tư vấn cho ngân hàng về rủi ro liên quan tới nợ vay đảm bảo bằng chứng khoán giải thích: "Với các khoản vay này, bạn có thể mua du thuyền, du lịch đến Disney World hay mua một doanh nghiệp. Các lợi ích về thuế lớn đến mức đáng kinh ngạc".

Lợi ích đối với người đi vay rất rõ ràng: Nếu giá tài sản tăng nhanh hơn lãi suất trên khoản vay thì họ sẽ có lời. Và theo luật pháp hiện tại, nhà đầu tư và người thừa kế của họ không cần phải đóng thuế thu nhập cho đến khi bán chứng khoán.

Tuy chứng khoán được chuyển giao giữa các thế hệ có thể phải chịu thuế di sản, nhưng người thừa kế chỉ phải nộp thuế thặng trên thặng dư vốn khi bán chúng và chỉ tính từ phần lãi kể từ khi người chủ trước qua đời. Họ càng vay được nhiều tiền thì càng có thể nắm giữ tài sản tăng giá lâu hơn. Và họ càng nắm giữ lâu thì càng trì hoãn được nghĩa vụ thuế.

Ông Edward McCaffery, Giáo sư luật Đại học Southern California nhận xét: "Các tỷ phú nghĩ về nợ không giống với người thường. Một khi bạn đã giàu sẵn thì điều bạn cần làm trở nên rất đơn giản và dễ dàng. Bạn chỉ cần mua, vay, rồi chết. Chúng là quy tắc rút ra từ luật lệ đã được thực thi trong 100 năm".

Tổng thống Biden đã nhắm vào một số quy tắc trên để khép lại lỗ hổng thuế cho người giàu. Kế hoạch đánh thuế của ông Biden sẽ tăng tỷ suất thuế thặng trên thặng dư vốn tối đa từ 23,8% lên 43,4% và buộc các khoản lãi chưa thực hiện cũng phải chịu thuế.

Hoạt động cho vay dựa trên chứng khoán thường thay đổi theo thị trường. Biến động lớn của giá cổ phiếu trong những ngày đầu của đại dịch COVID-19 làm tăng lo ngại về các cuộc gọi ký quỹ. Nhưng thị trường đã phục hồi, và giới nhà giàu cũng mạnh tay vay nợ.

Các khoản vay đảm bảo bằng chứng khoán đòi hỏi ít giấy tờ hơn so với vay mua nhà hoặc mua xe hơi. Thường thì các khoản vay này cũng không hiển thị trên báo cáo tín dụng. Tuy một số khách hàng nhanh chóng trả lại tiền, nhiều người chọn cách để mặc lãi suất tích lũy vô thời hạn mà không hoàn trả hàng tháng.

Gần đây, Merill Lynch báo lãi suất 3,2% cho các khách hàng có tài sản ít nhất 1 triệu USD. Những người có 100 triệu USD trở lên có thể nhận được mức lãi suất thấp nhất là 0,87%.

Theo Wall Street Journal, nhiều HĐQT đã cấm giám đốc và quản lý cấp cao vay tiền dựa trên cổ phiếu của công ty. Tuy nhiên, các nhân vật sừng sỏ tại các doanh nghiệp đại chúng lớn như CEO Elon Musk của Tesla và tỷ phú truyền hình John Malone đã đem hơn 150 tỷ USD cổ phiếu làm tài sản thếp chấp để vay nợ, theo phân tích bởi hãng nghiên cứu InsiderScore.

Tính đến tháng 7/2020, ông Fred Smith, nhà sáng lập, Chủ tịch kiêm CEO FedEx đã đem đi cầm 598 triệu USD cổ phiếu FedEx. Những khoản vay này mang lại cho ông Smith tiền để tài trợ các dự án kinh doanh bên ngoài và các giao dịch mua cổ phiếu FedEx trong quá khứ.

Các khoản vay đảm bảo bằng chứng khoán đặc biệt hấp dẫn đối với những nhà sáng lập muốn tránh mất quyền biểu quyết sau khi đưa công ty lên sàn.

Ông Jared Isaacman, nhà sáng lập công ty xử lý thanh toán Shift4 Payments củng cố vị thế tỷ phú sau cuộc IPO tháng 6/2020. Ba tháng sau, ông đem một nửa cổ phần trong Shift4 Payments làm tài sản thế chấp cho khoản vay từ Citigroup. Ông hoàn trả nợ vào tháng 3 năm nay, rồi nhanh chóng vay tiếp từ Goldman Sachs.

Những khoản vay này cho phép ông Isaacman, 38 tuổi, khai thác tài sản của mình mà không làm giảm cổ phần – hiện có trị giá gần 3 tỷ USD. Tính đến tháng 4, ông vẫn giữ được hơn 70% quyền biểu quyết.

Ông Nate Hirshberg, Phó Giám đốc marketing của Shift4 Payments khẳng định: "Những công cụ từ ngân hàng cho phép ông Isaacman tham gia vào hoạt động kinh tế mà vẫn giữ được nguyên vẹn cổ phần trong công ty. Mục đích của những thỏa thuận kiểu này là giúp tài trợ hoạt động cá nhân và từ thiện, chứ không phải để tối thiểu hóa thuế phải nộp".

(Theo Wall street Journal)

Tiêu điểm nhận định

1.

2.

Nhận định thị trường -Vàng / Dầu/ Forex 24/6

- 24/06/2025

3.

4.

Nhận định xu hướng giá vàng ngày 23/06

- 23/06/2025

5.

Nhận định xu hướng giá vàng ngày 20/06

- 20/06/2025