Thu nhập từ lãi suất của ngân hàng Mỹ phình to nhờ Fed thắt chặt tiền tệ

- byInvest318

- Th10 17, 2022

Các ngân hàng lớn nhất của Mỹ đang được hưởng lợi từ chiến dịch thắt chặt tiền tệ của Cục Dự trữ liên bang Mỹ (Fed) bằng cách tăng mạnh lãi suất ở các khoản cho vay tiêu dùng và kinh doanh nhưng chỉ tăng nhẹ lãi suất tiền gửi của khách hàng.

Tuy nhiên, các nhà cho vay hàng đầu bao gồm JPMorgan Chase, Citigroup và Wells Fargo lưu ý chính sách của Fed có thể khiến họ phải trả giá trong dài hạn vì họ buộc phải tăng dự phòng rủi ro thua lỗ tín dụng khi nền kinh tế hướng đến cơn suy thoái.

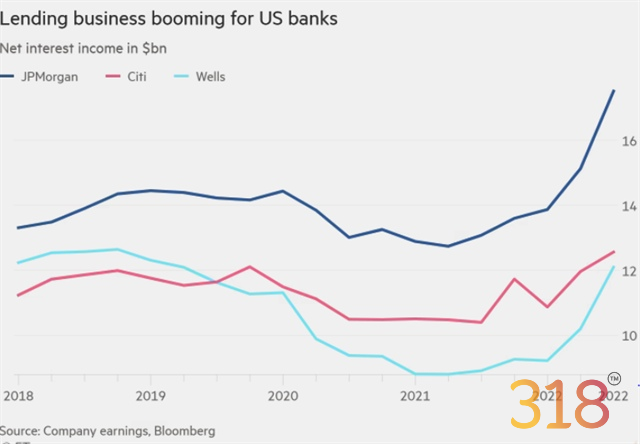

Kết quả kinh doanh của các ngân hàng này trong quí 3 cho thấy thu nhập lãi suất thuần (NII) của họ phình to đáng kể. NII đo lường mức lãi suất ròng của ngân hàng, được xác định bằng mức chênh lệch giữa thu nhập từ lãi và chi phí trả lãi.

JPMorgan, ngân hàng đầu tư lớn nhất Mỹ, ghi nhận NII trong quí 3 đạt 17,6 tỉ đô la Mỹ, tăng 34% so với cùng kỳ năm và là một kỷ lục mới trong ngành ngân hàng. Hai ngân hàng Wells Fargo and Citigroup cũng báo cáo con số NII tốt nhất của họ kể từ năm 2019, đều đạt trên 10 tỉ đô la. Trong khi đó, NII của Ngân hàng Morgan Stanley tăng 10% trong quí vừa qua.

Chris Marinac, Giám đốc nghiên cứu của Công ty Janney Montgomery Scott, nói: “Hầu hết các ngân hàng này đang tạo ra thu nhập từ chênh lệch lãi suất cho vay và tiền gửi cao hơn bao giờ hết do Fed tăng lãi suất”.

Đồng thời, các ngân hàng của Mỹ đang chứng kiến nhu cầu cao hơn đối với nhiều sản phẩm cho vay khi các doanh nghiệp sử dụng hạ mức tín dụng của họ mua hàng hóa tích trữ và người dùng tăng vay qua thẻ tín dụng.

Nhà phân tích Jason Goldberg ở Ngân hàng Barclays cho biết 20 ngân hàng có vốn hóa lớn nhất nước Mỹ ước tính đạt được tổng NII kỷ lục trong quí vừa qua. Ngân hàng JPMorgan dự báo NII tăng khoảng 38% trong năm 2022, còn Wells Fargo dự kiến NII tăng 24%.

Chris Kotowski, nhà phân tích tại Công ty Oppenheimer, cho biết NII của JPMorgan Chase, Citigroup và Wells Fargo trong năm nay sẽ đạt mức cao hơn kỳ vọng của Phố Wall.

Song hậu quả tiêu cực từ chinh sách thắt chặt tiền tệ của Fed có thể đến muộn hơn. Bằng cách tăng lãi suất lên phạm vi mục tiêu 3%-3,25% từ mức gần bằng zero hồi tháng 3, Fed đã làm tăng khả năng xác suất suy thoái cho nền kinh tế. Suy thoái kinh tế sẽ đe dọa lợi nhuận của các ngân hàng, vì các khoản lỗ tín dụng thường tăng lên, trong khi đó, chi tiêu của người tiêu dùng và doanh nghiệp đều trì trệ.

Mặc dù các ngân hàng Mỹ tăng dự phòng cho các khoản lỗ tín dụng tiềm ẩn trong quí này, nhưng họ cũng đánh giá tích cực về khả năng vượt qua bất kỳ cuộc suy thoái nào.

Giám đốc điều hành JPMorgan, Jamie Dimon nói với các nhà phân tích: “Chúng tôi sẽ có lợi nhuận khá tốt trong thời kỳ suy thoái”.

Nhưng ông cảnh báo rằng tiền mà mọi người có trong tài khoản vãng lai của họ sẽ cạn kiệt vào khoảng giữa năm sau trong khi họ đối mặt với những khó khăn như lạm phát và lãi suất vay thế chấp cao hơn.

Hoạt động cho vay của các ngân hàng Mỹ tăng lên giữa lúc doanh phu phí tư vấn và bảo lãnh ở mảng ngân hàng đầu tư của họ chịu tổn thương do các hoạt động thâu tóm và sáp nhập cũng như chào bán cổ phần lần đầu ra công chúng (IPO) của giới doanh nghiệp giảm đáng kể.

Tại JPMorgan, doanh thu mảng ngân hàng đầu tư giảm 43% so với cùng kỳ năm ngoái xuống còn 1,7 tỉ đô la và mức giảm này của Citigroup là 64%, chỉ còn 631 triệu đô la.

Câu hỏi đặt ra cho các ngân hàng Mỹ là liệu họ có thể tiếp tục được hưởng nhờ hệ số beta tiền gửi (tỷ lệ phần trăm thay đổi ở lãi suất của Fed mà các ngân hàng chuyển sang cho khách hàng có tài khoản hưởng lãi suất) ở mức thấp. Tiền gửi thường là nguồn tài vốn rẻ nhất mà các ngân hàng có thể huy động.

Các khách hàng lớn như các tập đoàn và tổ chức tài chính có nhiều khả năng chuyển tiền gửi của họ vào các khoản đầu tư có lợi suất cao hơn khi lãi suất tăng. Các khoản tiền gửi của doanh nghiệp tại JPMorgan, Citigroup và Wells Fargo giảm gần 120 tỉ đô la trong năm, theo các bản công bố thông tin của họ.

Với mảng hoạt động kinh doanh ngân hàng bán lẻ nhỏ hơn các ngân hàng khác, Citigroup phụ thuộc nhiều hơn vào tiền gửi từ các khách hàng doanh nghiệp.

Giám đốc tài chính JPMorgan, Jeremy Barnum, cho biết beta tiền gửi thấp so với tiêu chuẩn lịch sử, một phần do tốc độ tăng lãi suất quá nhanh của Fed. Tuy nhiên, một số lãnh đạo ngân hàng cảnh báo rằng tại đến lúc nào đó, lãi suất huy động sẽ bắt đầu tăng lên cùng với lãi suất của Fed.

Về tổng thể, lợi nhuận ròng của JPMorgan, Citigroup và Wells Fargo đều giảm trong quí vừa qua nhưng giảm thấp hơn so với dự báo.

JPMorgan báo cáo lợi nhuận quí 3 giảm 17%, xuống còn 9,74 tỉ đô la, trong khi đó, lợi nhuận của Citigroup và Wells Fargo lần lượt giảm 31% và 25%.

Lợi nhuận của các ngân hàng này giảm chủ yếu là vì họ phải trích lập dự phòng nhiều hơn đối phó với một đợt suy thoái kinh tế tiềm ẩn. JPMorgan trích lập dự phòng rủi ro thua lỗ tín dụng thêm 808 triệu đô la, và con số này ở Citigroup và Wells Fargo lần lượt là 370 và 385 triệu đô la.

(Theo CNBC)

Tiêu điểm nhận định

1.

2.

Nhận định thị trường -Vàng / Dầu/ Forex 24/6

- 24/06/2025

3.

4.

Nhận định xu hướng giá vàng ngày 23/06

- 23/06/2025

5.

Nhận định xu hướng giá vàng ngày 20/06

- 20/06/2025